周四,原油主力合约SC2408收涨0.64%,报625.3元/桶;WTI 8月合约收盘上涨0.52美元/桶至82.62美元/桶,涨幅0.63%;Brent 9月合约收盘上涨0.32美元/桶至85.40美元/桶,涨幅0.38%。美国劳工统计局的数据显示,美国6月核心CPI较5月上升0.1%,为自2021年8月以来的最小涨幅。美国6月通胀普遍降温,进一步提振了美联储官员的信心。EIA和OPEC最新月报均维持今年全球原油需求增速预期不变,EIA预计今明两年全球原油需求增速为110和180万桶/日,OPEC预计2024和2025年年全球原油需求增速为225和185万桶/日。IEA预计在发展中国家的推动下,今年全球石油需求增速预计为97万桶/日,略高于此前预测的96万桶/日;明年石油需求增速预期将从之前的100万桶/日下调至98万桶/日。当前市场关注焦点还在于海外旺季需求的逐渐兑现程度,短期油价仍以震荡偏强思路对待,但由于近一月涨幅较大,建议谨慎追多。短期关注飓风天气对于美湾地区石油开采和炼厂生产带来的扰动。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:国元期货研究

白糖在下半年偏空的氛围中寻找反弹,国际市场将迎来天气升水与偏空预期的博弈,国内市场在近月将进行国产糖源的去库与进口糖的补充。尽管6月上半月巴西双周数据与累计数据超过市场预期,但存在一定的基数因素影响,市场偏空反映不大,不能很大程度上影响多头故事的讲述与想象,7月份之后的压榨高峰将会在实质上影响巴西新季产量预估。此外,印度新榨季的政策导向以及季风降水情况亦需重视。

国内方面,去库期与消费小旺季叠加,又因为目前的食糖工业库存量处于近7个榨季的次低水平,后面去库速度有望加快,在近月便宜糖源消耗后,8月份到港的进口糖便不再便宜,09到期前,两个因素均支撑近月盘面。此外,市场预计我国新榨季将继续增产,尤其是广西增幅较大,01合约在反弹中将处于弱势,换月之后将继续偏空运行。

一、行情回顾

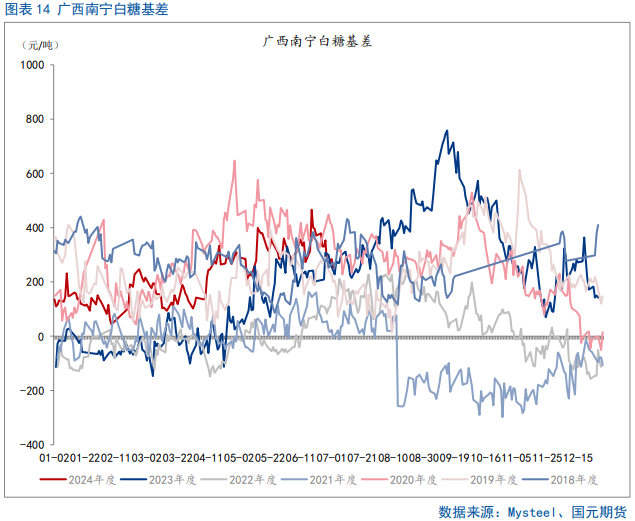

6月中下旬,郑糖主力09合约在触及6000元/吨年内低点后,在原糖反弹的带动下,以及国内近月强基本面支撑下,开启反弹之路,空头故事阶段性结束。国际多头因素中,5月巴西甘蔗压榨量、产糖量低于市场预期,6月前两个月的甘蔗压榨量、产糖量虽然比较乐观,但是含糖率较低;国内多头因素中,在进口糖大量到港之前,国内糖源偏紧,进口糖浆价格偏高,且即将进入消费旺季。在反弹过程中,国内白糖明显弱于原糖,按照推算,ICE原糖价格变动1美分/磅,能影响进口成本变动200-300元/吨,进口成本变动对国内白糖现货价格的影响将提前在盘面反映。自6月18日至7月2日,ICE原糖上涨了近2美分/磅,而广西南宁白糖现货价格基本无变化,保持在6450附近;山东地区加工糖厂报价也基本无变化,保持在6850附近。白糖基差从6月18日的466元/吨跌至7月2日的253元/吨,收敛幅度213元/吨,主要体现为盘面反弹,但幅度低于这段时间ICE原糖价格反弹所产生的可能引起并传导到内盘的反弹幅度。

二、全球白糖供需格局分析

2.1 巴西6月前半月数据稍偏乐观

5月UNICA协会公布的两次巴西甘蔗压榨量、产糖量数据不及预期,引发了市场对巴西2024/25榨季产量的担忧,有些市场机构或要重新评估巴西2024/25榨季产量。5月巴西甘蔗压榨与食糖生产均不及市场预期巴西甘蔗行业组织UNICA公布的数据显示,5月上半月巴西中南部地区甘蔗压榨量总计为4,475万吨,较去年同期增长0.43%,略低于市场预期。UNICA在报告中称,5月上半月糖产量为257万吨,较去年同期增长0.97%,乙醇产量增长2.14%,至19.9亿公升。5月下半月巴西中南部地区糖产量亦低于预期,用于榨糖的甘蔗数量连续第二次低于分析师的预期。UNICA发布报告称,5月下半月糖产量为270万吨,同比下降7.72%;甘蔗压榨总量为4520万吨,同比下降3.36%;乙醇产量小幅下降0.2%,至21.2亿公升。但从5月份巴西产糖量不及市场预期这单一因素上不足以推翻2024/25榨季巴西继续丰产的定调。

UNICA协会最新公布的数据显示,6 月上半月巴西中南部地区的甘蔗入榨量为4899万吨,同比增加20.48%,高于市场预计的4621万吨;糖产量为 310万吨,比去年同期高出约 22%,高于市场预期的数据超出市场预期的292万吨:制糖比为49.7%,高于去年同期的48.85%,也高于预期的49.7%。但是,累计含糖率与双周含糖率均同比下滑,累计含糖率方面,巴西中南部地区同比下降1.34个百分点,圣保罗地区下降0.32个百分点,其他州下降2.74个百分点;双周含糖率方面,巴西中南部地区下降0.58个百分点,圣保罗地区下降0.08个百分点,其他州下降1.39个百分点。

巴西6月前半月产糖量同比高增的背后是去年同期产糖量基数偏低,降雨过多引发了损失的压榨天数过多,故并未引发市场恐慌看空。目前累计含糖量偏低或因上榨季末期巴西干旱天气的影响。7月份即将迎来巴西新榨季的压榨高峰,关注前期干旱天气对巴西累计含糖量的持续影响力度。

2.2 贸易流来源集中且脆弱

6月20日巴西Tiplam港口发生火灾,根据ANTAQ的数据,该港口食糖出口占比全国的14%左右,突发事件发生后,原糖涨超2%。在当前贸易流较为集中的食糖供给格局下,预计短期会提升食糖的风险偏好情绪,而后期需要注意停止运行的时间,若停运时间较长,或对后期我国食糖的进口节奏带来影响。

2.3 原糖多头逐步登场

CFTC公布的最新周度持仓报告显示,截止6月25日当周,对冲基金及大型投机客持有的原糖净多头仓位为37187手,较之前一周增加18663手。多头持仓为180313手,较之前一周增加2494手,空头持仓为143126手,较之前一周减少16169手,连续第四周减少。短期内巴西仍将主宰市场情绪,天气和供应的不确定性对价格有所支撑,关注市场情绪变化。

2.4 巴西新榨季制糖比会下降吗

巴西累计制糖比缩减1个百分点,会导致累计产糖量下降大约80万吨。上榨季巴西累计制糖比49%多接近50%,创纪录高位,此前市场对巴西新季产量的乐观预期,是建立在新榨季乐观的累计制糖比预期之上的。目前巴西含水乙醇折糖价格约为13.26美分/磅,与原糖的价差快速收缩,从2024年初10美分/磅,缩小至目前6美分/磅左右。如果原糖进一步回落,或乙醇价格继续上行,那么糖醇价差继续走缩,制糖比预期或有新的调整。

三、国内白糖供需格局分析

3.1 近月多支撑

泛糖科技数据显示,截至6月底,广西累计销糖452.62万吨,同比增加40.99万吨。6月单月销糖41.80万吨,同比增加4.61万吨。云南6月份单月销售26.13万吨,去年同期单月销售15.59万吨,同比增加10.54万吨。广东6月单月销糖3.25万吨,同比增加2.41万吨。小旺季特征逐步明显。

截至5月底,全国食糖工业库存337.04万吨,处于近7个榨季的次低水平;我国近3个月白糖进口量极度偏低,据海关总署6月18日公布的数据显示,我国5月食糖进口量2万吨,同比减少51.8%。2024年3-5月我国累计食糖进口量8万吨,去年同期18万吨,降幅超55%。从目前船报看,6月份到港量预计15万吨,7月,8月每个月预计有40万吨到港,但是根据船期来看,8月份到港的食糖均是6月份的买船,正值原糖反弹期,所以这批货的价格是不便宜的。

3.2 09合约基差有可能走向上修复的路线

目前09合约基差出现了攀升回落,整体落在250元/吨附近。近月国内糖源少,库存低,后面也逐步面临需求旺季,糖浆进口成本较高,加工糖厂在7月以后才能迎来进口糖集中到港进行补货,而8月份到港的进口糖成本较高,故09合约到期前反映的近月偏强,如果原糖能够进行配合,那么基差走强的概率更大。

四、后市展望

白糖在下半年偏空的氛围中寻找反弹,国际市场将迎来天气升水与偏空预期的博弈,国内市场在近月将进行国产糖源的去库与进口糖的补充。尽管6月上半月巴西双周数据与累计数据超过市场预期,但存在一定的基数因素影响,市场偏空反映不大,不能很大程度上影响多头故事的讲述与想象,7月份之后的压榨高峰将会在实质上影响巴西新季产量预估。此外,印度新榨季的政策导向以及季风降水情况亦需重视。

国内方面,去库期与消费小旺季叠加,又因为目前的食糖工业库存量处于近7个榨季的次低水平,后面去库速度有望加快,在近月便宜糖源消耗后,8月份到港的进口糖便不再便宜,09到期前,两个因素均支撑近月盘面。此外,市场预计我国新榨季将继续增产,尤其是广西增幅较大,01合约在反弹中将处于弱势,换月之后将继续偏空运行。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 股票配资全攻略